La loi Bouvard en bref…

Mise en place en 2009 (cf article 199 sexcivies du CGI) la loi BOUVARD vous permet de bénéficier d’un triple avantage fiscal :

- Récupération de la TVA de 19,6% (du montant de l’acquisition) dans les six mois suivant la signature chez le notaire

- Réduction de l’impôt sur le revenu (IRPP) calculée sur le prix de revient hors taxe dans la limite d’un plafond annuel de 300 000€

- Loyers nets d’impôt sur une période qui peut dépasser 20 ans !

Cette loi s’applique si vous investissez entre 2012 et fin 2014 dans des résidences :

- Etudiantes,

- De tourismes classées,

- Médicalisées

- Pour retraités (ées)

Avec la loi BOUVARD, vous louez le logement meublé pendant 9 ans minimum à l’exploitant de la résidence (le gestionnaire). Vous bénéficiez alors d’une réduction d’impôt de 11% du prix d’achat (hors taxe) .

Votre réduction d’impôt s’étale sur 9 ans linéairement, comme c’est le cas pour la réduction d’impôt SCELLIER.

Ainsi, vous bénéficiez d’une réduction d’impôt pouvant aller jusqu’à 33 000€.

Le dispositif BOUVARD concerne tous les contribuables domiciliés en France (selon l’article 4B du CGI).

Vous investirez et utiliserez la fiscalité de la loi BOUVARD pour :

1. Accroitre votre patrimoine

2. Ne pas payer d’impôt sur vos revenus locatifs pendant une période pouvant dépasser 20 ans.

3. Vous créer des revenus supplémentaires (immédiats ou programmés)

Cette loi est surtout conseillée afin de préparer (financer) votre retraite ou même d’autres projets (études des enfants,..)

La loi Bouvard en détail…

La loi BOUVARD a été mise en place en 2009.

Elle vous permet de bénéficier d’une réduction d’impôt calculée sur le prix de revient de vos acquisitions dans la limite d’un plafond annuel de 300 000 €.

Cette réduction d’impôt s’étale de façon linéaire sur 9 ans.

Ce dispositif complète le régime du Loueur en Meublé (LMNP et LMP) qui bénéficie d’un mécanisme d’amortissement. La loi BOUVARD conjugue l’avantage fiscal du dispositif SCELLIER et celui du Loueur en Meublé car pendant 9 ans, vous bénéficiez des avantages fiscaux du dispositif SCELLIER, et au terme de ces 9 années, vous profiterez des avantages fiscaux du LMNP.

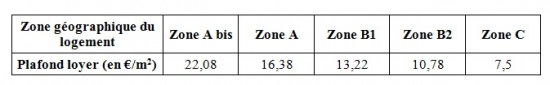

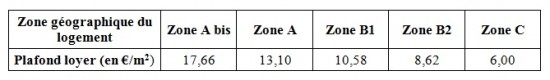

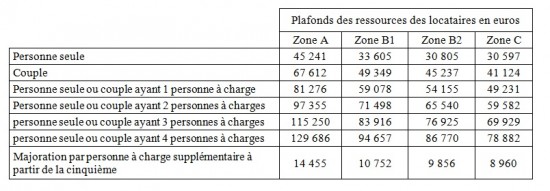

Attention, contrairement à la loi SCELLIER, il n’y a pas de plafond de loyers ni de ressources des locataires à respecter.

Pour les logements anciens, achevés depuis plus de 15 ans, qui sont réhabilités, la loi BOUVARD prévoit, une réduction d’impôt qui est calculée sur le prix d’acquisition auquel on ajoute le montant des travaux de réhabilitation. Cette réduction d’impôt s’étale sur 9 ans et est accordée durant l’année d’achèvement des travaux.

Pour les logements neufs ou en l’état futur d’achèvement, la réduction d’impôt vous sera accordée durant l’année d’achèvement de l’immeuble ou de son acquisition si elle est postérieure.

Attention : dans le cas où la réduction d’impôt est supérieure à l’impôt dû réellement, l’excédent est reportable sur les 6 années suivantes.

Taux de la réduction d’impôt :

- 11% du prix de revient

Comme pour la loi Scellier, la réduction d’impôt s’applique directement sur l’impôt sur le revenu que vous devez payer et non pas sur votre revenu imposable.

Exemple :

Vous payez 2 000€ d’impôt chaque année.

Vous achetez un logement neuf en 2010 respectant les conditions de location de la loi Bouvard. Le bien a été acheté 350 000 €.

Le montant total de la réduction d’impôt sera donc égale à : 300 000 x 25 % = 33 000€

Ainsi, en 2012 vous pourrez retrancher 3 667 € de votre IRPP de 2011. L’année suivante, vous diminuerez aussi votre impôt sur le revenu de 2012, et ainsi de suite pendant encore 7 ans de la même somme.

Cela correspond à une réduction d’impôt sur le revenu de presque 1,2 % du prix de revient par an.

Dans ce cas, comme vos impôts sont inférieurs à 3 667 € par an, vous pourrez reporter 1 667 € sur les 6 années suivantes au maximum.

Logements et résidences concernés par la loi Bouvard :

Logements acquis neuf, en l’état futur d’achèvement ou achevés depuis au moins 15 ans réhabilités compris dans :

- Les résidences avec services pour les étudiants

- Les résidences de tourisme classées

- Les établissements de santé, qui dispensent des soins de longue durée, et héberge des personnes n’ayant pas leur autonomie de vie dont l’état nécessite une surveillance médicale constante et des traitements d’entretien.

- Les résidences avec services pour personnes âgées

- Les établissements qui accueillent des personnes adultes handicapées, quel que soit leur degré de handicap ou leur âge, ou des personnes atteintes de pathologies chroniques. Cela inclus les foyers d’accueil médicalisés

- Les logements affectés à l’accueil familial salarié de personnes âgées ou handicapées géré par un groupement de coopération sociale ou médico-sociale.

Conditions à respecter :

- Votre logement doit être acquis neuf ou en l’état futur d’achèvement

- Si votre logement a été achevé depuis plus de 15 ans et a fait l’objet / fait l’objet d’une réhabilitation ou d’une rénovation, il doit à l’issu de ses travaux satisfaire l’ensemble des performances techniques mentionnées au II de l’article 2 quindecies B de l’annexe 3 (Au moins 6 des performances techniques fixées par arrêté des ministres doivent être obtenues à la suite des travaux).

article 2 quindecies B de l’anexe 3 : www.legifrance.gouv.fr

- Vous devez :

o être fiscalement domicilié en France au sens de l’article 4B du CGI

o vous engager à louer le logement meublé, à l’exploitant de la résidence pendant une durée minimale de 9 ans.

Le produit de la location est imposé dans la catégorie des bénéfices industriels et commerciaux (BIC)

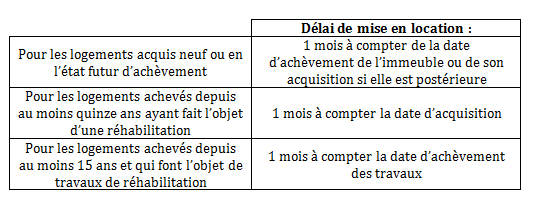

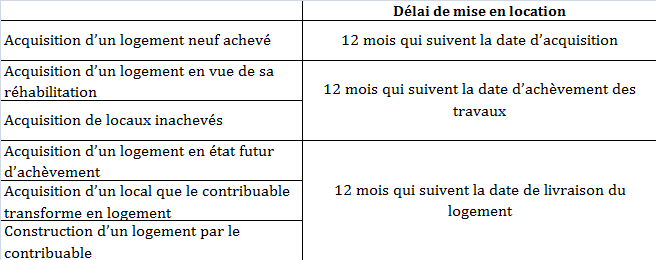

o respecter un délai de mise en location :

Le logement ne doit pas être détenu par l’intermédiaire d’une société, ni ne doit être démembré.

Exception : Aucune remise en cause de la réduction d’impôt lorsque le démembrement résulte du décès de l’un des époux soumis à imposition commune et que le conjoint survivant (attributaire du bien ou titulaire de son usufruit) s’engage à respecter les conditions du dispositif.

A noter :

- Lorsque vous détenez le logement en indivision, chaque indivisaire bénéficie de la réduction d’impôt à hauteur de leur quote-part du prix de revient.

- Vous ne pouvez pas cumuler pour un même logement les réductions d’impôt mentionnées aux articles 199 undecies A et 199 undecies B et cette loi Bouvard.

Article 199 undecies A : www.legifrance.gouv.fr

Article 199 undecies B : www.legifrance.gouv.fr

La réduction que vous avez pratiquée peut vous être reprise dans les cas suivants :

- Rupture de l’engagement de location

- Cession du logement

En revanche, il n’y a aucune remise en cause du dispositif si vous ne respectez pas l’engagement de location dans les conditions suivantes (vous affectant, ou affectant votre conjoint) :

- Invalidité de 2ème ou 3ème catégorie

- Licenciement

- décès

Amortissement :

L’amortissement est la constatation comptable de la dépréciation d’un bien avec le temps. L’amortissement est considéré comme une charge déductible. En revanche, il ne doit ni générer ni augmenter un déficit. L’excédent (la partie de l’amortissement qui n’a pu venir en déduction sous peine de créer ou d’augmenter un déficit) peut être reporté sur les années suivantes sans limitation de durée sur les exercices bénéficiaires et dans les mêmes conditions.

L’amortissement se pratique sur la fraction du prix d’acquisition du bien au-delà de celle utilisée pour le calcul de la réduction d’impôt. La déduction des amortissements des revenus provenant de la location n’intervient qu’à compter de l’année qui suit la fin de la période de réduction d’impôt. Ainsi, vous ne pourrez passer les amortissements en charges qu’à partir de la 10ème année de détention.

Récapitulatif des avantages accordés par la loi Bouvard :

- Réduction d’impôts de 11% du montant de l’acquisition (plafonnée à 300 000€) étalée sur 9 ans

- Récupération de la TVA (à 19,6% du montant du prix de revient hors taxe). Le remboursement de la TVA intervient dans un délai de 6 mois à compter de la signature de l’acte définitif.

- Amortissements pratiqués sur la fraction du montant de l’acquisition qui excède 300 000€ qui interviendront au terme des 9 années. Pour en savoir plus sur le mécanisme d’amortissement du LMNP, référez vous à la fiche LMNP du site.

- Le locataire n’est pas une personne physique mais une société de gestionnaires. Ainsi, que le bien soit loué ou non, les loyers sont garantis sur 9 ans par le gestionnaire.

Exemple :

Vous investissez 100 000€ en loi BOUVARD en 2012.

Le prix d’achat hors taxe est de 83 612€

Montant de la TVA récupéré par l’investisseur : 16 388€

Montant total de la réduction d’impôt sera (calculé sur le prix HT) : 83 612 x 11% = 9 197 € étalée sur 9 ans, soit 1 022 € par an.

L’avantage fiscal est donc porté à 16 388 + 9 197 = 25 585 €, ce qui représente plus de 30% du montant de l’investissement.